Tento článek si dovoluji pojmout jako úvahu nad některými aspekty controllingu z pohledu nikoliv ekonoma, ale systémového analytika a vývojáře aplikací MS Excel, který se léta zabývá tvorbou controllingových a reportingových nástrojů a zejména poukázat, v souvislosti s hospodářskou krizí, na nutnost zavádění controllingu rizik. Nebudu zde tedy rozebírat cíle, funkce a skupiny controllingu a další teoretické pohledy, o kterých bylo napsáno mnoho knih a odborných článků. Naopak na základě vlastních zkušeností a konkrétních případů poukážu na některé problémy, s kterými se podniky potýkají při využívání controllingových a reportingových nástrojů.

Reporting a controlling je součástí každé společnosti. Úkolem manažerů je data sbírat a analyzovat a převést hodnoty na informace. Často se ale stává, že dat se sbírá spousta bez ohledu na jejich potřebu a nikdo s nimi dále nepracuje.

Soustava controllingových nástrojů

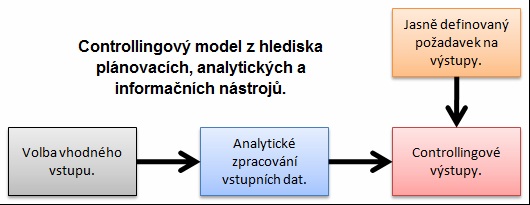

Každý podnik k naplnění základních funkcí controllingu (funkce plánovací, informační a reporting) potřebuje řadu, zejména analytických, nástrojů:

Výše uvedený controllingový model jasně ukazuje, že základem všeho je jasný požadavek managementu na výstupy. Výstupem jsou zde myšleny plánovací a srovnávací moduly, různé reportingy atd. Doslova veškeré soubory obsahující controllingové informace, které management potřebuje pro své rozhodnutí. Je tedy nezbytně nutné, aby ze strany managementu byly vůči controllingovému oddělení tyto výstupy zcela jasně definovány. V opačném případě se controlleři budou zabývat shromažďováním a zpracováváním mnohdy nadbytečným množstvím informací, které ani nikdo nevyužije. Zní to logicky, ale málokterá firma takto důsledně postupuje.

Výše uvedený controllingový model jasně ukazuje, že základem všeho je jasný požadavek managementu na výstupy. Výstupem jsou zde myšleny plánovací a srovnávací moduly, různé reportingy atd. Doslova veškeré soubory obsahující controllingové informace, které management potřebuje pro své rozhodnutí. Je tedy nezbytně nutné, aby ze strany managementu byly vůči controllingovému oddělení tyto výstupy zcela jasně definovány. V opačném případě se controlleři budou zabývat shromažďováním a zpracováváním mnohdy nadbytečným množstvím informací, které ani nikdo nevyužije. Zní to logicky, ale málokterá firma takto důsledně postupuje.

Při tvorbě controllingového nástroje tedy postupujeme odzadu – od jasně definovaného požadovaného výsledku.

Úkolem controllera je vybrat vhodná vstupní data a provést zpracování těchto vstupních dat za pomoci analytických nástrojů do požadovaného výstupu.

Vstupem pro tyto nástroje bývají většinou exportované výstupy z účetních nebo ERP systému, popřípadě naplánovaná data v plánovacích modulech.

Výstupy z účetních nebo ERP systémů

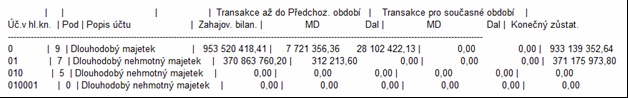

Výstupy z těchto systému jsou nejčastějšími prvotními informacemi (vstupy) do controllingových analytických nástrojů. A zde nastává jeden z hlavních problémů pro firmy – výběr vhodného ERP systému. Tyto systémy jsou z hlediska programového třídění databázemi. V drtivé většině tyto systémy plní své databázové funkce bezchybně. Analytik však nepracuje s daty uloženými v databázové tabulce, ale potřebuje provést jejich export do svého nejvíce používaného pracovního nástroje a to do MS Excelu. A zde nastává problém resp. celá řada problémů, které trápí velké množství firem. Mnohé tyto systémy exportují takové výstupy, které jsou pro další analytické zpracování bez zdlouhavé úpravy nepoužitelné. Dovolím si uvést příklad (export předvahy):

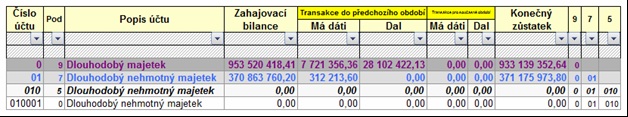

Na první pohled je zřejmé, že tento výstup z ERP je nepoužitelný. jedná se o tzv. CSV formát, kde všechny údaje jsou pouze v jednom sloupci, odděleny separátorem (v tomto případě „|“). Pokud si dobře všimnete, tak mezi 5. a 6. a zároveň mezi 7. a 8. údajem tento separátor chybí, což je zjevná chyba programátorů tohoto systému, který si nejmenovaná firma pořídila v řádech desítek miliónů Kč. I po rozdělení jednotlivých hodnot do buněk nastávají problémy s nadbytečnými mezerami a přítomností netisknutelných znaků. Zde je ukázka, jak si výstup upravoval controller, který s ním dále pracoval:

Na první pohled je zřejmé, že tento výstup z ERP je nepoužitelný. jedná se o tzv. CSV formát, kde všechny údaje jsou pouze v jednom sloupci, odděleny separátorem (v tomto případě „|“). Pokud si dobře všimnete, tak mezi 5. a 6. a zároveň mezi 7. a 8. údajem tento separátor chybí, což je zjevná chyba programátorů tohoto systému, který si nejmenovaná firma pořídila v řádech desítek miliónů Kč. I po rozdělení jednotlivých hodnot do buněk nastávají problémy s nadbytečnými mezerami a přítomností netisknutelných znaků. Zde je ukázka, jak si výstup upravoval controller, který s ním dále pracoval:

Mezi oběma výstupy,neupraveným a upraveným, je velký rozdíl spočívající ve 4 až 5 hodinách práce controllera (vysokoškolsky vzdělaný a vysoce kvalifikovaný pracovník). Představte si jen kolik tato práce stojí ve finančním vyjádření. Dále si uvědomte, že upravený výstup je výstupem toliko ze systému ERP nikoliv výstupem controllingovým. Controllingovým výstupem v tomto případě byl až modul, který prováděl týdenní srovnání hodnot předvahy. Takže tento ERP výstup bylo nutno upravovat každý týden a dál jej načítat do analytického srovnávacího modulu. Aby podnik neplýtval prací ekonoma na úpravu nekorektního výstupu vyřešil to vývojem jednoduchého nástroje naprogramovaného ve VBA. Tento programový nástroj zvládl úpravu za cca 20 sekund.

Mezi oběma výstupy,neupraveným a upraveným, je velký rozdíl spočívající ve 4 až 5 hodinách práce controllera (vysokoškolsky vzdělaný a vysoce kvalifikovaný pracovník). Představte si jen kolik tato práce stojí ve finančním vyjádření. Dále si uvědomte, že upravený výstup je výstupem toliko ze systému ERP nikoliv výstupem controllingovým. Controllingovým výstupem v tomto případě byl až modul, který prováděl týdenní srovnání hodnot předvahy. Takže tento ERP výstup bylo nutno upravovat každý týden a dál jej načítat do analytického srovnávacího modulu. Aby podnik neplýtval prací ekonoma na úpravu nekorektního výstupu vyřešil to vývojem jednoduchého nástroje naprogramovaného ve VBA. Tento programový nástroj zvládl úpravu za cca 20 sekund.

Tyto a obdobné problémy z nekorektními výstupy z ERP systému můžou firmy řešit dvěma způsoby:

1. Nekompromisně vyžadovat po dodavateli ERP systému, aby svým nákladem tyto exporty upravil do standardní podoby.

2. Nechat si zhotovit jednoduché a poměrně levné nástroje na jejich úpravu.

Analytické zpracování

Nejdůležitější součástí controllingového nástroje je analytické zpracování vstupních dat do podoby nadefinovaného výstupu. Na trhu se objevuje řada hotových analytických systémů. Dovolím si před těmito systémy firmy varovat a to z jednoduchého důvodu. Používání již hotových systémů přináší řadu problémů. Každá firma má jiné požadavky. V systému, který není dělán konkrétnímu podniku na míru, musí být kalkulováno s rozdílnými přístupy. Takže dodávané hotové systémy jsou, co se týká zdrojového kódu, velice obsáhlé. Je statisticky prokázáno, že každý program obsahuje minimálně 2 až 5 chyb na 1000 řádku zdrojového kódu. Takže není těžké si spočítat kolik chyb se vyskytuje ve „štíhlém“ nástroji, který obsahu např. 500 řádků zdrojového kódu a kolik chyb obsahuje „nabobtnalý“ systém s 20 000 řádky.

Dalším důvodem je, že žádný hotový systém nemůže i přes veškerou snahu postihnout jinakost každé konkrétní firmy, takže v okamžiku jeho nákupu musíte vynaložit nemalé prostředky na jeho castomizaci.

Dalším důvodem je, že kvalitní analytik nebo controller by měl znát algoritmus analytického zpracování. V opačném případě je pro něj analytický nástroj „black box“.

Jaké je tedy řešení? Kvalitní controllingové oddělení si své nástroje zpracovává samo, za pomoci programu, který má každý ekonom ve svém počítači, MS Excel. Mnozí dodavatelé hotových systému s oblibou používají reklamní slogan „Tam kde Excel nestačí“. Jako dlouholetý excelovský vývojář Vás ujišťuji, že Excel stačí na všechny controllingové výstupy. Pouze někdy je nutno obrovské množství dat uložit do Accessu, ale to není žádný problém.

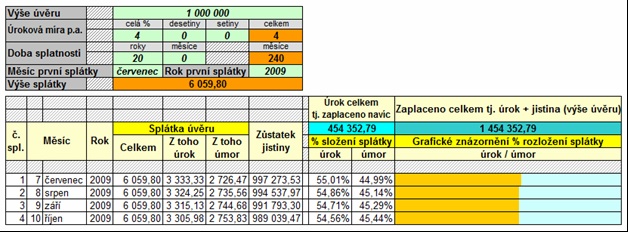

Dalším podstatným důvodem, proč si sami vytvářet analytické nástroje, je ta skutečnost, že mnohdy sama hodnota nějaké veličiny nemá vypovídací schopnost bez toho, abychom viděli z čeho se skládá. Dobrý analytický nástroj nám vedle výsledku musí zobrazit i jeho strukturu. Někdy je struktura výsledné hodnoty pro rozhodování důležitější než výsledek sám. Uvedu názorný příklad i když se nejedná přímo o reportingový výstup. Řada žadatelů o hypoteční úvěr se rozhoduje podle výše splátky. Každá banka vám na základě sdělení výše úvěru a délky splácení ochotně poskytne informaci o výši splátky, ale nic víc. Zde je ukázka anuitního splátkového kalendáře s vyčerpávajícím množstvím informací:

Tento modul Vám při zadání vstupních údajů poskytne nejen informaci o výši splátky, ale u každé jednotlivé splátky vám ukáže i její strukturu (úrok/úmor), dále zůstatek jistiny po uskutečnění každé splátky a procentuální poměr mezi úrokem a úmorem v každé splátce spolu s grafickým zobrazením. Je zde i vypočtena celková platba úroku, tj. kolik zaplatíte navíc. Hlavní předností tohoto modulu je, že při jakékoliv změně vstupních veličin okamžitě vidíte změnu struktury splátek, která je nikoliv nepodstatná. Zejména tímto lze odhalit jak změnou doby splatnosti sice klesá splátka, ale razantně naproti tomu narůstá celkové úrokové zatížení. Zde různým modelováním snadno poznáte, kdy je hypotéka výhodná pro klienta a kdy pro banku. Pointou této ukázky je, že banka má mnoho důvodů zatajovat před klienty řadu informací, ale žádná firma nemá jediný důvod sama před sebou něco zatajovat. A přitom u mnoha podniků k tomuto byť neúmyslnému „nalhávání “ dochází, a to formou volby nesprávných analytických nástrojů. Tuto ukázku anuitního splátkového kalendáře berte jako příklad obecného principu, který by měli mýt všechny reportingové výstupy a controllingové nástroje, a to poskytnout všechny potřebné informace pro efektivní rozhodování a řízení ze strany managementu.

Plánování a Cash Flow

Jednou ze základních funkcí controllingu je plánování a řízení finančních toků. Každá firma plánuje, ale otázka je jak. Většina podniků se spokojí s budgetingem výnosů a nákladů, případně s plánováním investic. Tento přístup je naprosto nedostačující.

Pro úspěšný finanční controlling však nestačí jen řízení příjmů a výdajů celkem a podle položek v průběhu času, neboť neposkytuje přehled o aktivech a pasivech, ani o struktuře rozvahy, neumožňuje řídit odpovědně vázanost kapitálu v zásobách a v pohledávkách, ani způsob financování dlouhodobě vázaného kapitálu v investičním majetku. Proto se plánování příjmů a výdajů používá především pro krátkodobé finanční řízení, nestačí pro střednědobé a dlouhodobé finanční řízení.

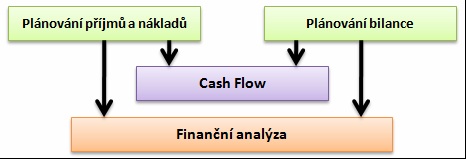

Ideální nástroj finančního plánování by měl umožňovat řízení příjmů a výdajů, řízení Cash Flow a řízení “bilančních pohybů“. Po letitých zkušenostech s vývojem plánovacích modulů, jsem takovýto nástroj zhotovil.

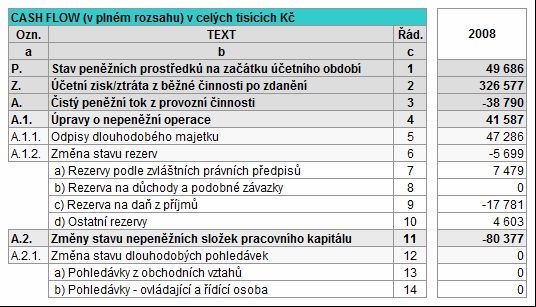

Jeho podstatou je , že umožňuje plánovat příjmy a náklady ve struktuře zvolené uživatelem (účetní výsledovka, manažerská výsledovka, syntetické účty, analytické účty). Dále umožňuje plánování rozvahy ve standardní struktuře bilance aktiv a pasiv. Z takto naplánované výsledovky a rozvahy se automaticky vypočte Cash Flow nepřímou metodou. Plán Cash Flow obsahuje 95 položek, aby každý bilanční pohyb vyjadřoval svůj vliv na peněžní toky.

Tento modul je určen jak pro krátkodobé, ale zejména pro dlouhodobé plánování. Jeho součástí je i finanční analýza, která umožňuje sledování ukazatelů rentability, likvidity, včasné výstrahy apod. Rovněž jsou zde ukazatele dle benchmarkingového modelu Ministerstva průmyslu a obchodu pro potřeby srovnání v jednotlivých odvětví.

Tento modul je určen jak pro krátkodobé, ale zejména pro dlouhodobé plánování. Jeho součástí je i finanční analýza, která umožňuje sledování ukazatelů rentability, likvidity, včasné výstrahy apod. Rovněž jsou zde ukazatele dle benchmarkingového modelu Ministerstva průmyslu a obchodu pro potřeby srovnání v jednotlivých odvětví.

Schematické znázornění plánovacího modulu:

Tento nástroj mimo jiné umožňuje sledovat dopad strategických rozhodnutí v dlouhodobém horizontu (až desítky let). Každé strategické rozhodnutí podniku by mělo být testováno v kvalitním plánovacím modulu s výhledem do daleké budoucnosti. V současné době vidíme důsledky toho, když tak management neučiní.

Tento nástroj mimo jiné umožňuje sledovat dopad strategických rozhodnutí v dlouhodobém horizontu (až desítky let). Každé strategické rozhodnutí podniku by mělo být testováno v kvalitním plánovacím modulu s výhledem do daleké budoucnosti. V současné době vidíme důsledky toho, když tak management neučiní.

Proč došlo k bankrotu General Motors? Jedna z hlavních příčin sahá až do 60. let minulého století, kdy management GM se dohodl s odbory na nižším růstu mezd výměnou za nadstandardní sociální program v budoucnu. Spočítal někdo v GM co takové rozhodnutí bude znamenat za 10, 20… 40 let?

Ale nechoďme tak daleko. Modeloval někdo v ČSA, co v době klesajícího zájmu o leteckou přepravu způsobí nákup nových letadel a razantní zvyšování platů? Měli tyto firmy vůbec k dispozici kvalitní controllingové nástroje? Hodně otázek, ale pro mnohé firmy (nejen ty uvedené) je už pro odpovědi pozdě.

Controlling rizik

V podnicích ČR je rozšířen především finanční controlling, zatímco controlling rizik je v ČR zatím málo využíván, ale lze se s ním setkat u velkých zahraničních společností (zdroj: Ministerstvo obchodu a průmyslu ČR).

Obvykle si pod pojmem řízení rizika vybavíme nezáživnou klasifikaci nejistot a jejich důsledků při finančních operacích. V lepším případě si vzpomeneme na krizový management. Controlling však přináší nový pohled na správu rizik. Snažíme se lépe vyhodnotit možné důsledky u každého důležitějšího rozhodnutí. Musíme umět ocenit rozdíl mezi realisticky odhadnutým pozitivním výsledkem a hrozící ztrátou. Jinak nebudeme v nových podmínkách schopni řídit firmy skutečně efektivně. (zdroj: www.contros.cz).

Controlling rizik firmy mohou nejvíce využít při modelování dopadů strategických rozhodnutí a dopadů podstatných změn ekonomické situace, což je aktuální zejména v dnešní době hospodářské krize.

Praktické využiti analýzy rizik pro firmy spočívá zejména v modelování určitých situací při tvorbě finančních plánů. Při tvorbě plánu mnohdy modelujeme různé situace, kdy zadáváme u některých veličin ty nejlepší předpokládané (optimistické) hodnoty a naproti tomu ty nejhorší předpokládané (pesimistické) hodnoty a vyhodnocujeme dopad na sledované veličiny (např. objem prodeje, zisk, stav Cash Flow apod.). V tomto případě se jedná o klasickou citlivostní analýzu (analýza hypotéz).

Tento model je však pro analýzu rizik nedostačující. I ten nejschopnější analytik je schopen odhadnou budoucí hodnotu pouze v určitém rozsahu a to ještě s určitou pravděpodobností. Pokud budeme tedy u určitých veličin odhadovat jejich rozsah od – do, potom dostaneme u sledované veličiny velice široké pásmo hodnot. My však potřebujeme dostat odpověď na otázku, jaká je pravděpodobnost, že dosáhneme u sledované veličiny určitý užší rozsah. Zde si již nevystačíme s klasickou citlivostní analýzou. Pro tyto případy se nejvíce osvědčila metoda Monte Carlo.

Jedná se o numerickou výpočetní metodu, která je založena na využití náhodných veličin a teorie pravděpodobnosti, pomocí generování pseudonáhodných čísel.

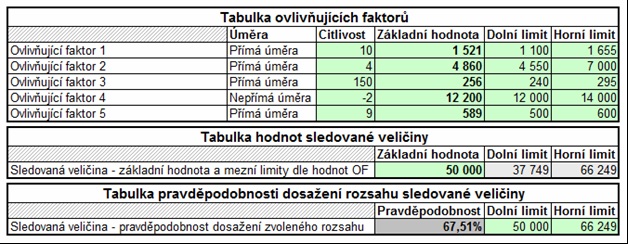

Na obrázku níže je uveden ukázkový (ryze teoretický) zjednodušený model analýzy rizik:

Tento model simuluje hodnoty ovlivňujících faktorů v zadaném rozsahu a jeho výsledkem je pravděpodobnost dosažení zvoleného rozsahu sledované veličiny.

Tento model simuluje hodnoty ovlivňujících faktorů v zadaném rozsahu a jeho výsledkem je pravděpodobnost dosažení zvoleného rozsahu sledované veličiny.

V „Tabulce ovlivňujících faktorů“ jsou hodnoty faktorů, které ovlivňují sledovanou veličinu. Při základních hodnotách těchto faktorů bude dosahovat sledovaná veličina rovněž základní hodnotu (v tomto případě 50 000). V tabulce jsou dále uvedeny předpokládané budoucí hodnoty ovlivňujících faktorů v rozsahu od-do (dolní limit – horní limit). V posledním je v tabulce uvedena citlivost (váha) o kolik změna ovlivňujícího faktoru o 1 změní základní hodnotu.

V „Tabulce hodnot sledované veličiny“ je uvedena její základní hodnota (odpovídá základním hodnotám ovlivňujících faktorů) a její mezní limity odpovídající mezním limitům ovlivňujících faktorů (provedeno matematickým výpočtem).

Do „Tabulky pravděpodobnosti dosažení rozsahu sledované veličiny“ zadáme rozsah sledované veličiny jehož pravděpodobnost dosažení nás zajímá. V tomto případě je zadána hodnota od 50 000 do horního možného limitu. Takže si klademe otázku, jaké je pravděpodobnost, že sledovaná hodnota bude >= 50 000. Po provedení simulací metodou Monte Carlo byla vypočtena pravděpodobnost 67,51%.

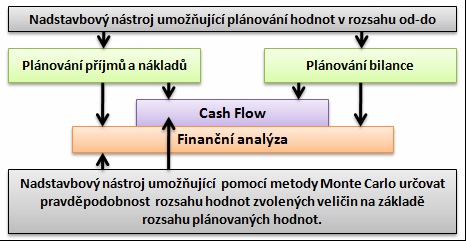

Výše uvedený příklad je pro zjednodušení pouze teoretický. Praktický význam má aplikovaní tohoto postupu do plánovacích modulů a jiných odpovídajících controllingových nástrojů. Potom plánovací modul obsahující analýzu rizik vypadá následovně:

Tento sofistikovaný controllingový nástroj je již skutečným modulem „co by – kdyby“, umožňující pracovat s vývojovými trendy jak pozitivními tak i negativními, zadanými v libovolném rozpětí. Po zkušenostech se současnou hospodářskou krizí začnou „chytré firmy“ obdobné nástroje pro controlling rizik používat a budou je používat zejména v dobách hospodářského růstu, aby modelovali situace, pro případ, že růst se zpomalí anebo úplně obrátí.

Tento sofistikovaný controllingový nástroj je již skutečným modulem „co by – kdyby“, umožňující pracovat s vývojovými trendy jak pozitivními tak i negativními, zadanými v libovolném rozpětí. Po zkušenostech se současnou hospodářskou krizí začnou „chytré firmy“ obdobné nástroje pro controlling rizik používat a budou je používat zejména v dobách hospodářského růstu, aby modelovali situace, pro případ, že růst se zpomalí anebo úplně obrátí.

Analýza rizik za pomoci metody „Monte Carlo“ a případně za pomoci „Teorie her“ je zatím v plenkách. Ale pouze zatím. Současný celosvětový hospodářský vývoj si, mimo jiné, přímo vynutí její masové zavedení v mnoha ekonomických oblastech, nejen ve finančním a výrobním controllingu.

Rozsah tohoto článku mi pouze umožnil některé problémy nastínit, jejich podrobnější analýza by vydala na knihu.

Dr. Jan Kolář